2020.05.09(Sat)

住宅ローンは何歳まで組んでいいの?長期で組みたい時の4つの対処法とは。

住宅アラフォーで出産してみたが故に、全てのライフプランが後ろ倒しになりがちなアラフォー出産ママ。

『ローンの完済は80歳まで』としている金融機関も少なくないことから(75歳というところもあり)『45歳で組んでも、35年で組める!月の出費抑えられる!』と考える人もいるようですが、本当に75歳や80歳までローンを組んでもいいものでしょうか?

不動産屋さんの『繰り上げ返済すればいいじゃないですか』とか、『退職金で何とかなりますよ』とか、『同僚がみんな長期で組んでるから大丈夫でしょ』という根拠のない情報とかを目安にして、深く考えず物件の購入を決断していませんか?

不動産屋さんの『繰り上げ返済すればいいじゃないですか』とか、『退職金で何とかなりますよ』とか、『同僚がみんな長期で組んでるから大丈夫でしょ』という根拠のない情報とかを目安にして、深く考えず物件の購入を決断していませんか?

物件購入前に深く考えずに退職後も続くような住宅ローンを組んでしまった場合、早ければ子供の教育費がかかる頃、もしくは退職後の生活が破たんする可能性は大!

長期(特に退職後にも)にローンの支払いが続く形にする場合、以下の✔を必ず自問自答してみましょう。

- ✔本当に繰り上げ返済ができますか?

- ✔退職後住宅ローン返済用に積み立て運用をできますか?←対処法①

- ✔売却したとして、その不動産は残債以上で売れますか?←対処法②

- ✔退職金で何とかできそうですか?←対象法③

- ✔ローンが返済終わるまでは働くつもりですか?←対処法④

まだ少し先の未来かもしれませんが、年金暮らしが始まっている自分…、その『退職後の自分が住宅ローンの返済に追われている』と想像したくない人にぜひお勧めしたいの選択肢は、

現役時代からマメに繰り上げ返済するのではなく、繰り上げ返済用の積立をコツコツ運用してみる

です!

『そもそも余裕がないから長く組んでいるんだよ~。繰り上げなんて無理!』という方は、②~④の対処法に自ずとなりそうです。(が、①よりリスクが高いです。)

ご自身に合う方法を模索してみましょう!

長期でローンを組みたくなる理由

『結婚する』、『子どもができる』となると、住まいが手狭になりより広いところに住みたくなるもの。

共働きが多い現代。

コロナで在宅ワークが増えたとはいえ、通勤距離は短いに越したことはありません。

便利でファミリータイプの物件に住もうと思うと家賃が高い。

『家賃に〇万円をずっと払うくらいであれば、買った方がいいんじゃない?』

こうして夫婦は物件の購入を検討しだします。

でも都心の物件で、自分が住みたいと思う物件は高い…

そう思いながらも不動産屋さんに冷やかしで入店。

そこで入った不動産屋さんから『でも35年ローンで組めば、今の家賃とほとんど変わらないですよね?』と数字の並んだ計算機をさらっと見せられ、

『…確かに。今なら無理なく払える。…これなら買える?』

…となんとなく、流れに身を任せ(ローンも通ったし、家も欲しいし)物件の購入(しかも35年ローン)を深く考えずに決断してしまうのでした。

繰り上げ返済できるかを検証

収支状況によって、それぞれの家計が繰り上げ返済ができるかどうかは異なります。

しかし、アラフォーで出産した場合、ご紹介するモデルケースのようになる場合は少なくありません。

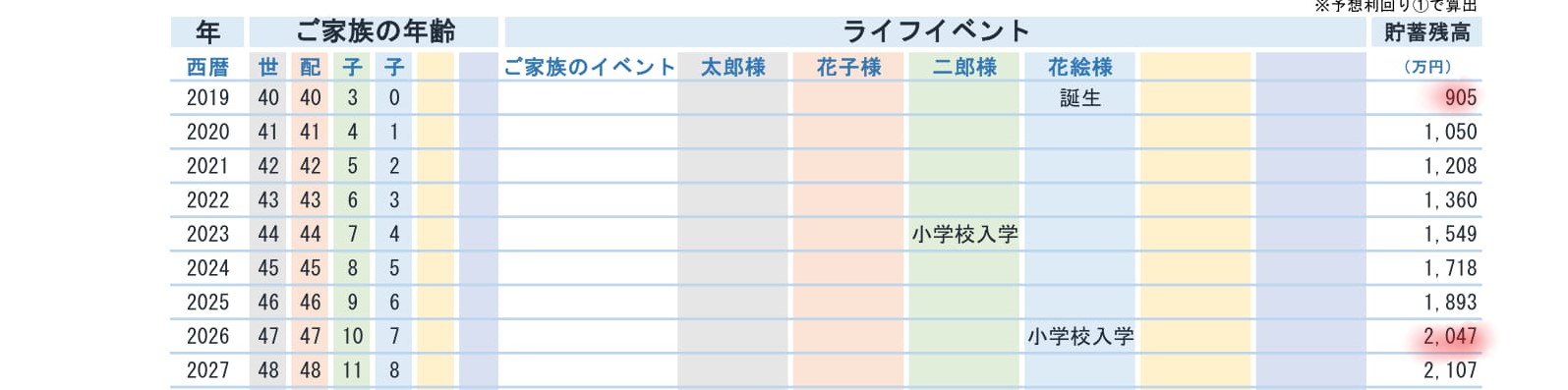

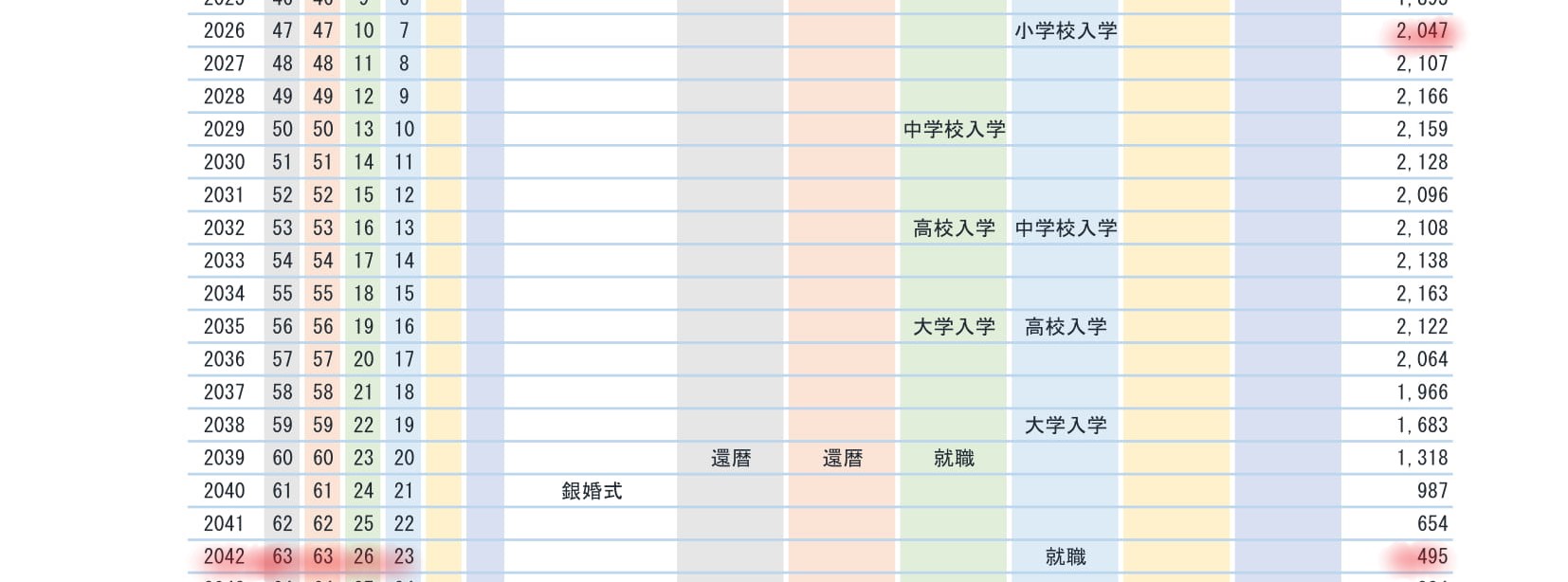

事例:40歳で二人目を出産したAさん

Aさんは、37歳で第一子、40歳で第二子を出産したママ。

夫さんも40歳の4人家族になります。

以下がAさん家のプロフィールです。

Aさん夫(40) 収入800万→56歳には860万円に。その後はゆるやかに収入は減少。

65歳で退職予定、退職金は1000万円。

Aさん(40) 収入440万円 収入は今後も横ばい。

65歳で退職予定、退職金は400万円。

第一子 (3)

第二子 (0)

*子供は中学校から大学まで私立を考えている。

子どもがまだ、小さい時はそれほどかからない教育費ではありますが、中学受験や大学受験など、受験が本格化してくると塾代、進学後の学費などが毎年のようにかかってきます。

以下は、Aさんアラフォー出産夫婦の子供の進学と金融資産の推移を表したものです。

第二子が小学校に入学するまでに約1000万円貯めることができているアラフォー出産ママ。

いい感じで資産形成ができています。

ところが…収入、生活費はほとんど変わらないご夫婦ですが、第二子小学校入学後、第一子が塾に行き始め、その後私立に通いだすと…

…そうなんです、退職寸前まで貯蓄が減り続けることとなります。

…そうなんです、退職寸前まで貯蓄が減り続けることとなります。

前半の10年、結構貯金で来ているな~と思って一部繰り上げ返済することもあるかもしれませんが、学費で激しく目減りしていく資産を横目に、積極的に繰り上げ返済を考える方は、おそらくそう多くはないでしょう。

人生は変化の連続。

未来の自分も『今の自分の想像と同じように繰り上げ返済を続けてくれる』と過信しすぎるのは禁物です。

60歳前後になり、残りの残債額に『はっ』と気が付いて、頭を痛めるだけの状況になってはいけません。

対処法①確実の確保したいなら、繰り上げ返済用の積み立て運用を!

毎月の収支の中から、年間で貯蓄できたぶんの一部を繰り上げ返済しよう…そう思っていても結構難しそう…。

キャッシュに余裕ができると、子どもの教育に投資したり、旅行に行ったりと支出がそのまま増えてしまう人も少なくありません。

それであれば、余裕のキャッシュが何かに消えてなくなる前に、繰り上げ返済用に資産形成を始めるのも一案です。

つまり、目的が『繰り上げ返済のためだけ』の積立運用を検討してみるということ。(貯まったとしても、教育費や老後資金には使用しないお金という意味です。)

今は固定で住宅ローンを組んだとしても金利は1%前後。

少なくとも1%以上の運用ができれば、御の字と考えてもいいでしょう。

↓実際に計算してみます。

例えば、3000万円を金利1%で30年借りたと仮定します。

そうすると、支払う利息の総額は約473万円。

ここで繰り上げを月3万円した場合と、月3万円を繰り上げ返済した場合を比較してみます。

繰り上げ返済をした場合、結果22年2カ月で返済、利息は128万円安くなります。

確かに確実でお得!ですね。

では一方で、月3万円を積立で3%の運用利回りを得られた場合、を計算してみましょう。

な、なんと、こちらの場合は積立額792万円が22年3%の運用で1,122万円になります。

ちなみに22年後のローン残高は889万円。

運用が3%でできれば、22年後には繰り上げ返済をしても233万円のおつりがくるわけです!(3%で運用できた場合は、21年後にはすべての残債を繰り上げ返済できる計算になります)

しかも、繰り上げ返済することでその後の利息36万円の減!

全部合計すると、269万円のお得!

さらに、実際に繰り上げていないので、住宅ローン控除も借入金分使いきれます!

40で出産して、45歳で30年のローンを組むことになったとしても、これだったら21年で完済!

ちょっと希望が持てますよね!

ただ、『運用って本当に3%回るの…?』そんな声も聞こえてきそうです。

運用利回り3%は実現可能か?

資産運用です。

運用成果をお約束することはできません。

でも、過去のデータを見て頂くと、『3%で運用することが長期ではそんなに難しくないのでは?』とお考えいただく方も多いかと。

以下の図は他の投稿ページでも使わせていただいています金融庁のつみたてNISA早わかりブックの抜粋です。

こちらを見て頂くと、一つの資産クラス(株や債券などの投資対象)に偏らず、毎年買い付けを行った場合、元本割れのリスクがかなり低くなっているのが分かります。

5年の保有期間であれば、元本割れの出現頻度もそれなりにありますが、20年の月日を保有すると、多くの場合で、2~8%の間の利回りが出現しているのがよく分かります。

◮1:1985年以降の各年に、毎月同額ずつ国内外の株式・債券の買付けを行ったものです。各年の買付け後、保有期間が経過した時点での時価をもとに運用結果及び年率を算出しています。これは過去の実績をもとにした算出結果であり、将来の投資成果を予測・保証するものではありません。

(出典:金融庁 つみたてNISA早わかりブック)

バランスの良し悪しはココでは深く語りませんが、少なくとも資産種類を分散して長期積み立てをすると、過去における3%での運用ってそんなに難しくなかったのが分かるかと思います。

以下は、いやいや、そもそも繰り上げも積み立てもできないからローン長く組んでいるんだよ!という人用の対処法です。

対処法②老後が始まる前に残債以上の金額で持ち家を売る

この対処法は、運用の対処法よりもリスクは高め。

かつ、都内一部エリアなど、それなりに不動産価格が中長期的に安定しているエリアでないと、成り立たない可能性が高いです。

45歳で住宅を購入し、20年後(65歳)に残債以上で住宅を売却

⇒利益を得てダウンサイズした住宅を再購入

というやり方です。

考えられるリスクとしては、

- ・将来の不動産価格の状況

- ・自然災害により住宅の損壊

- ・変動金利で借りた場合は、金利の上昇

があり、一般的に、高収入で大きなローンが組めるけれどこれまで貯蓄をほとんどしてこなかった人で、不動産に明るい人が対象となる対処法です。

その時の価格が、残債以上で売れることは勿論、それ以降の住まいの費用を考える必要もあるため、気軽にお勧めできる対処法ではありません。

(特に地方都市は今後人口減少が進み、不動産価格がどのように変化するかは未知数。)

例えば、東京の値下がりしにくいと言われるようなところで、8000万円のフルローンで35年金利1%でローンを組み住宅を購入。

⇒築年数が経過し、20年後に6000万円で売却…いや、堅く見て5500万円で売却。

⇒20年後のローン残高は3,773万円のため、1,727万円。

⇒手数料を差し引いたとしても、1500万円近くが手元に残ります。

⇒これを元手に、老後ダウンサイズした新たな不動産を買う。

という流れです。

ただ、対処法①の運用とは違って、多方面で気を付けるべきリスクがあります。独立系FPのようなライフプランのアドバイスができる専門家へのご相談をお勧めします。(もちろん当事務所でも対応可能です)

対処法③退職金で完済する方法

対処法③に関しては、大きく2つのリスクが存在します。

- ・会社が今まで通りの退職金を払ってくれるか?

- ・今後、より多くの老後資金が必要になりそうな将来、退職金でローン一括返済は本当に妥当か?

『ローンは退職金で一括返済すればいいし』

一昔前によく聞いた、ローン完済の王道。

これって、今でも有効なやり方と言えるのでしょうか?

データによると退職金の受取金額は減少傾向にあります。(出典:厚労省退職給付支給実態より)

平成20年度は2280万円→

平成25年度は1941万円→

平成30年度は1788万円…と

確実に下方方向へ推移している様子が伺えます。

また、転職も珍しいことでは決してない昨今、自分で退職金を準備する確定拠出年金の導入(自分で管理)も活発です。(退職金をiDeCoで備えるメリットはこちら⇒)

そんな中、今まで通りの退職金を20年後や30年後、私たちが満額受け取れると予定して、様々な資金計画を立てることは果たして妥当なのでしょうか?

言ってみれば会社のさじ加減でどうとでも変わりえる退職金を当てにし過ぎて、ライフプランが大きく崩れるのは避けたいものです。

また、長寿化の流れは今後も続きそうで、私たちの老後生活も長くなりそうですが(人生100年ですしね)、本当に退職金で一括返済してしまうことが、効率的な方法であるかどうか、ライフプラン全体を俯瞰してみて、退職金の一部を運用で育てていった方が合理的なのではないかを検討してみる必要もあります。

対処法④長く働く方法

えぇ、知ってますとも。

国全体が『長く働こう』と全力で私たちの背中を押しまくっているのを。

企業にも『70歳まで社員を雇う努力義務』が課せられたり、年金の受け取りも75歳~という選択肢ができたり…。

私たちの寿命は、疑いなくどんどん長くなっていますもの。

長く働ける環境がないと、国も私たちも路頭に迷う可能性が高まります。

④の対策法で考えられるリスクは『健康をいかに維持できるか?』

妊娠出産を経験している女性であれば、理解できる部分があるかもしれませんが、産前産後って、自分の体が自分の体ではないように感じる時期ではありませんでしたか?

・疲れやすい

・眠い

・もともと弱かったところが悪化

まだ老後という年齢ではないので、高齢出産の体調がどんな感じであるのか、想像の域を出ませんが、おそらく、出産前後のような『自分の想像以上に体がしんどい』と感じる日々が続くと考えられます。

そんな時に、『生活費の足しとして働く』というのと、『ローン返済のために働く』というのでは、重みが違います。

勿論人生は十人十色。

老後の送り方もそれぞれでしょう。

でも…、『だれしもローンに追われる生活を送りたいとは思っていない』でしょう。

最終的な選択肢として、働くことでローンの返済に充てていくということしか残らないこともあるかもしれませんが、それはあくまでも健康な体と気力があってこそ。

そして『75歳や80歳まで働くということ』は、今想像しているよりも大変なことかもしれないという想像力は持っておくべきです。

まとめ

『住宅の購入』は、非日常的なイベントです。

不慣れなことが多いことから、普段冷静さを保っていれば決断しないことも、なぜか深く考えずに決めてしまうこともあります。

そして、その一つが将来の収入の当ても見えないまま、80歳まで続く住宅ローンを組んでしまうこと。

こんな事例に数多く出会ってきました。

あなたが、もし、『みんな80歳まで組んでるけど、本当に私もそんなローン組んでも大丈夫なのかな?』と疑問に思っているのであれば、それは鋭い気付きである可能性は大!

以下のチェックを自問自答し、あなたにとっての適正価格である住宅の購入を選択してください。

- ✔本当に繰り上げ返済ができますか?

- ✔退職後住宅ローン返済用に積み立て運用をできますか?

- ✔売却したとして、その不動産は残債以上で売れますか?

- ✔退職金で何とかできそうですか?

- ✔ローンが返済終わるまでは働くつもりですか?

大きな買い物は感情だけでせずに、頭ですることも大切です!

おすすめの記事

-

ライフプラン / 住宅  2022.11.11

2022.11.11アラフォー出産は『住宅を資産』にできれば老後が変わる!

アラフォー出産であれば、多くの場合で悩んでしまうのが『教育費』と『老後資金』をどう準備するか? &n..

-

住宅  2018.11.15

2018.11.15ぼちぼち不動産を購入したい…子育て世帯が確認しておきたいポイントとは。

『不動産の売買』…人生でも大きな決断の一つです。 悩んでも悩み切れないくらい、悩みますよね。 実際お..

-

住宅  2020.03.09

2020.03.09住宅ローンの頭金はいくらが妥当?コストと教育費等のバランスに注目!

いざ物件が決まって購入手続き…となると、やはり悩むのが『頭金、いくら入れたらいいのだろう?』というこ..