2020.07.31(Fri)

【高齢出産】40歳で二人目。お金を理由に諦めない!

ライフプラン / 資産運用高齢出産。40歳で二人目…

一人っ子で行くか、兄弟姉妹を作るか…悩む方は少なくありません。

特に高齢であればなおさら。

母体の体力と胎児の健康、そして、妊娠中や産後すぐであっても容赦なく続く上の子のお世話、大切にしたい自分のキャリアプラン…と踏ん切りがつかない理由は人それぞれです。

しかし、一般的に多いと感じる高齢出産二人目の3大の不安は、

①母子の健康状況が不安

②年齢差の不安(親子間、ママ友)

③お金の不安

この3つではないでしょうか?

FPとしては、『二人目を望むのに、この③お金が理由で出産を迷う!』なんてことが無いように応援したいもの。

出産は後ろ倒しになればなるほど、子どもの教育費のピークと退職時期が近くなったり被ったりすることもあるため、体調が許すのであれば、お金に関する迷いはなるべく早めに解決して未来へ進みたいものです。

今回は、37歳で一人子供を出産した一人っ子の場合と、37歳と40歳で出産し子ども二人の場合の資産残高の推移を確認した後、改善する場合はどんな選択肢があり、どんな結果となるのかを検証していきます。

ポイントは

- ・節税できる積立方法のフル活用!

- ・時間を味方につけた資産運用!

この二つで金融資産は見違えるほど変わります。

高齢出産で後悔しない!

子どもが一人の場合と二人の場合、資産への影響はどれくらい?

今回、モデルケースとして考えるのは、

A世帯:40歳のフルタイム夫婦。子供は一人(3歳)。

B世帯:40歳のフルタイム夫婦。子供は二人(0歳、3歳)。

年収は世帯で1200万円(それぞれ600万円)、65歳で退職。

住宅ローンは70歳で完済予定で、

A世帯は 子どもは中学以降私立の進学 × 一人分 生活費は30万円で、年0.5%ずつ上昇。(65歳以降は30万円にリセットし、また年0.5%の上昇)

B世帯は 子どもは中学以降私立の進学 × 二人分 生活費は33万円で、年0.5%ずつ上昇。(65歳以降は30万円にリセットし、また年0.5%の上昇)

で試算しています。

家族が増えると、学費だけでなく食費や日用品などの支出も増えますので、B世帯の生活費は10%UPとしています。

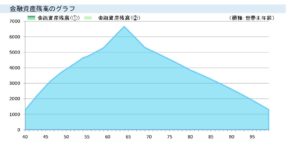

子どもが一人の場合

子どもが一人の場合、金融資産残高はこんな感じになります。

うんうん。

子どもを中学校から私立に行かせながらも、2人で65歳まで働き、100歳まで資産が保たれている様子が分かります。

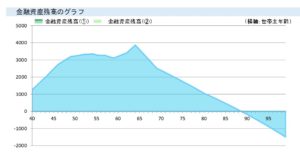

子どもが二人の場合

これが、子供二人になるとどのくらいのインパクトがあるのでしょうか?

学費は、塾代等も考慮すると約2000万(子ども1人に付き)かかりますので2000万円UP!

更に生活費は夫婦が65歳になるまで世帯Aよりも10%分上乗せして計算しています。(子育て期間中は3人家族→4人家族となるため)

…うむ。

やはり、それなりのインパクトがありますね。

こうやって見ると、『子ども1人にするか、2人にするのか』って重大な決断になりえるとよく分かります。

この場合、金融資産は90歳前には枯渇しています。

これでは人生100年、なかなか心許ないですよね…。

でも、実は、これくらいの凹みであれば、何とかなる可能性は十分あります!

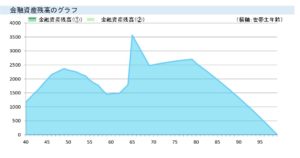

子供二人の場合の改善案とその結果

例えば、改善の結果こんな風になる可能性もあります。↓

これであれば、100歳くらいまで資産をキープできそうです!

ちなみに、収入は変えずに支出は生活費10%UPのままです。

改善前と変えたのは、

- ・貯蓄の一部を夫婦で確定拠出年金に回して3%で運用したこと

- ・つみたてNISAで年間40万円の積み立てをして3%で運用したこと

の二つです。

まずは、確定拠出年金で積み立てることによって、節税!

2人共働きで年収600万円の場合は、それぞれ5.5万円、2人で11万円の節税になります。

また、つみたてNISAで投資信託を月約3万円で積立ます。

もし、この二つを40歳~65歳までの積立で、3%で運用できれば…上記のグラフのような金融資産残高の推移になります。

この金融資産の推移であれば、今の収入を劇的に増やす必要もなく、また精神的に追い込まれるような節約をすることもなく、子供二人を育てられる気がしてきませんか?

※つみたてNISAは、積み立てに対しての節税効果はありませんが、運用益が出た場合、非課税で利益を受け取ることができます。

3%で運用することは現実的か?

しかし、ゼロ金利やマイナス金利の今、3%で運用することは、どれくらいの現実味があるのでしょうか?

資産運用です。

『絶対に大丈夫!』と約束はできませんが、過去のデータを見る限り、2~8%での利率を目指すのは、『決して無理のある難しいことではない』ということも分かります。

詳しくは教育費の貯め方に変化!つみたてNISAで貯める人増えてますでご確認ください。

二児の母として、よかったと思うこと

二人目が小さいうちは、かかるお金は一人目より少ない

また、実際子育てして感じたのは、『特に小さいうちは第二子は意外とお金がかからない』ということ。

例え性別が違ったとしても、洋服やおもちゃや本に関してはお下がりで十分対応できたりします。

もちろん、多少の買い足しはでてくるでしょうが、第一子の比ではありません。

むしろ十数年後に本格的にかかってくる学費は、第二子だからといってかからないことはないので、そこを目がけて計画し、資産形成に注力する方が効率的です。

子ども同士で遊んだりお留守番もできる

また年が離れすぎていなければ、ある程度大きくなると2人で沢山遊んでくれます。

そうなってくると、親も子供同士で遊ばせておく間に家事や仕事をしたり、どちらも小学生になれば、2人でお留守番をさせて、親はちょっとした外の用事を済ませてくることも可能です。

フルタイム共働き夫婦にとって、何より貴重な『時間』という資産!

兄弟二人いてくれることで、そんな時間を捻出しやすくなります。

でも、そんなことより何より、子どもは多い方が家もにぎやかで明るくなり楽しいものです。

まとめ

『子供一人増えることで、教育費が1000万~2000万円プラスでかかり、生活費自体も上乗せになる…。子ども一人でさえ少し不安なのに、2人になったら、どうなるんだろう。』

責任感が強い人であればあるほど、子どもが増えることに慎重になることもあるかもしれません。

でも、ちょっとの工夫や適切な方法で運用できれば、意外と乗り越えられることもあります。

経済的な不安であれば、時間をかけることによって解決できることも少なくありません。

迷って不安になままでいる時間はもったいない!

まずはしっかり試算!

そして正しく資産形成・運用知識を身につけましょう。

それが難しければ、専門家に相談するのも一つです。