2023.02.15(Wed)

共働きのための新しいNISA活用法

資産運用2024年から新しいNISAが始まります。

これまでのNISA制度の一つであったつみたてNISAと比べると、

・年間積立額が40万(つみたてNISAの場合)→最大360万円へ増額

・非課税期間20年→恒久化

・非課税枠で積立てたものを解約した場合、非課税枠が復活!

…と個人投資家にとって良いことが沢山あるように見えます。

今回は、この変化がどんなふうに共働き夫婦にメリットがあるのか?を具体的活用方法を交えてお伝えしていきます。

新しいNISAと旧NISA…違いを比較

まずは新しいNISAと旧NISA(つみたてNISA)の違いを確認してみましょう。

詳しくは金融庁のHPでも確認ができます。

先ほども確認したとおり、これまでと違う大きな変化は3つ。

・年間積立額が40万(つみたてNISAの場合)→最大360万円へ増額

・非課税期間20年→恒久化

・非課税枠で積立てたものを解約した場合、非課税枠が復活!

この3つが、どのように子持ち共働き世帯のメリットになるかを検証してみましょう。

投資余力が大きい共働きにはメリット大!

『一人につき年40万円しか積立できないんだ…』

iDeCoやつみたてNISAをフルに使っても、子どものJRNISA枠を使っても…まだ投資余力がある…そんな共働き夫婦は珍しくありません。

『非課税枠をフルに使った上で、さらに投資をしたい』…そんな場合は、課税される特定口座で積み立て運用をすることになります。

しかし、2024年以降は非課税枠で積立運用できる金額の幅が一人あたり最大360万円/年まで増えます!(生涯での非課税枠の上限は1800万まで)

これ、夫婦二人でフルに利用すると積立額が720万円/年まで増えるんです!(生涯非課税枠は夫婦で3600万円に!)

大きいですよね。

ここまで大きく非課税枠をとることができれば、これまで非課税枠が足りなくて特定口座で積立ててきた場合であっても、多くのケースで非課税枠内での積み立てが可能になると考えています。

※360万円の内訳は、つみたて投資枠120万円と成長投資枠240万円に分けられますが成長投資枠でも投資信託の積立は可能です。

新しいNISAは投資枠の再利用が可能!

もう一つ大きな変化は『非課税枠を復活させることができること』。

これまでのNISAは、途中で解約しても非課税枠が復活することはありませんでした。

しかし、新しいNISAは解約した分の積立額は、非課税枠として復活し、次の年以降非課税枠として利用することが可能です。

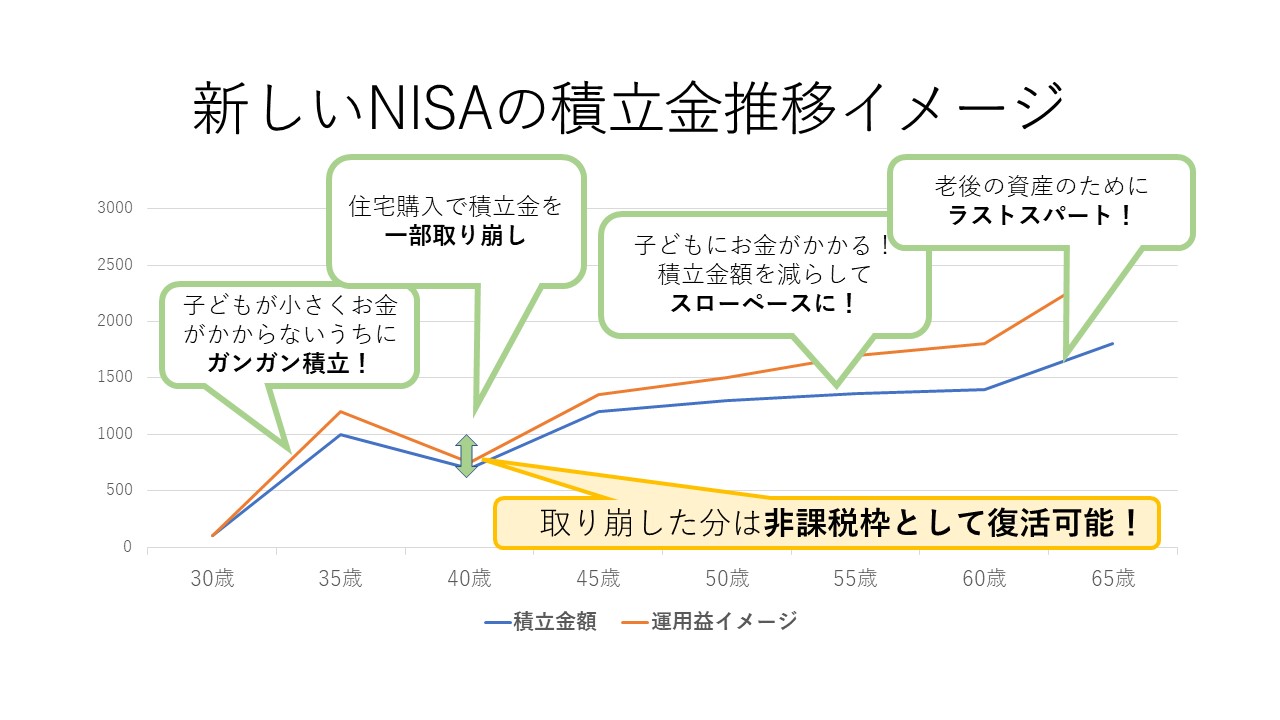

よって、こんな使い方が可能になったりします。

例えば、

子どもがいない、もしくは小さくてまだお金がかからない時期で夫婦二人でガンガン稼いでいるのであれば、大きく積立額を設定しておき、

家族構成が決まって住宅を購入するタイミングとなったら、これまで積み立ててきた積立金の一部を頭金として充当し(この時、解約した積立金額は非課税枠として復活!)

子どもにお金がかかる時期に入った時は、金額を少し抑えて積み立てを継続し、

60代前半で、子どもが就職し巣立った後は、老後資金のためのラストスパートをかけるべく積立額をMAXに!(注意:生涯で積み立てられる金額は1800万円が上限です)

このように、制度に振り回されず自分のライフプランに合わせた形での運用が圧倒的にしやすくなり、まさに自分にピッタリな資産形成を一人1800万円という大きな非課税枠内で考えていくことが可能になります!

ライフプランに合わせた運用計画が必須となる

これまでは、『運用』にライフプランって関係あるの?…と考える人も多かったかもしれません。

とりあえず、少しの金額だから…と適当に運用商品を選んでいた人も多いでしょう。

しかし、今後新しいNISAで積立をしていくのであれば、『人生に必要なお金を準備するために本格的な投資を始める』人が確実に増えてくると考えています。(実際、一人一人の人生の目的に合わせて資産運用していくために、新しいNISA制度はとても活用しやすい形になっています。)

運用の目的はひとそれぞれです。

教育費のために運用する人もいれば、車の購入のために運用する人もいるでしょうし、老後資金のために運用する人もいるでしょう。

そして目的(ゴール)が人によって違うということは、『どれくらいの金額を』そして『どれくらいの運用期間で』運用していくか?も人によって違うということでもあります。

そんな中、自分にピッタリな運用計画を立てていくためには、自分の人生において『どのタイミングでどれくらいのお金が必要になりそうか?』を俯瞰的に見る必要があり、そのためにライフプランの作成をする機会も増えるでしょう。

今後は、保険に入るときに必要保障額を知るためにはライフプランが必要なように、人生に必要なお金を準備するため『いくらくらいを』『どんな方法で』『どんな種類の商品を使って』運用していくのが効率的か?を知るために、ライフプラン作成の重要性は高まり役割の幅が広がると考えます。

『人生において達成したい目的を達成するため』に、また『効率的な運用を目指すため』に…運用を本格的に始める前には、ライフプランの作成をぜひ検討してみましょう。