2020.12.14(Mon)

40代共働きの高齢出産。貯蓄額はいくらあるべき?

ライフプラン / 貯蓄2019年総務省の「家計調査(貯蓄・負債編)(二人以上の世帯)」によると、40代の二人以上の世帯の平均貯蓄残高は1,076万円とのこと。

お隣のお財布事情、直接聞けないだけに気になりますよね。

これって、出産したばかりのアラフォーママにとって、『多い』と考えてもいい金額なのでしょうか?

それとも『将来的に破たんしてしまう』ような金額なのでしょうか…?

アラフォー出産の場合は、親の定年退職前後で子どもの教育費がかかってくることもあるので、40歳前後での貯蓄額に心配があるかもしれません。

40歳時点で貯蓄がいくらあれば、足りるのか?

結論だけお伝えすると、それはご家庭の価値観によって大きく変わるため、ケースバイケース。

1億円でも足りない場合もあれば、1000万円で十分なケースもあるでしょう。

しかし…

『自分とは違う…分かっていても、モデルケースなるものを見たい!』というのが心情というもの。

対照的なアラフォー出産した2世帯をモデルにし、ライフプランの結果を比較してみることで、今後の自分自身の資産形成のヒントとしてみましょう。

- 資産が足りるか足りないかの最終的な決め手は、『住宅費と教育費などの大きな支出のボーダーが、自分の場合どれくらいか?を知っておくこと。』これに尽きます!※現時点では日々の収支が赤字ではない夫婦の場合に限る

アラフォー出産、2000万円貯蓄がある場合

比較する2世帯の家族構成や年齢、収入、生活費は同じ前提とします。

違うのは、

出産時点での貯蓄額(500万と2000万)と、

住宅ローンの払込期間(65歳と75歳)、

教育費(大学のみ私立と中学から私立)です。

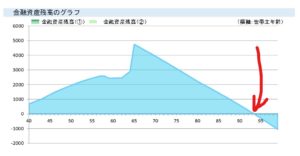

まずは、現時点でしっかり貯蓄してきたけれど、住宅ローンの払い込みが75歳まで、子どもは中学以降大学まで私立に進学したケースの資産残高をのぞいてみましょう。

- 世帯A:夫・妻(共に40歳)、子ども1人(0歳)

- 世帯年収:1000万円(夫600万円、妻400万円。どちらも会社員)

- 退職金:ともに1000万円予定(65歳)

- 教育:中学以降私立、自宅外から通う(小4~6年生の時は塾代240万円)

- 貯蓄残高:2000万円

- 年間貯蓄:40歳時点で手取りの約20%を貯蓄でスタート

- 住宅ローン返済:月10万(75歳まで)

『平均金融資産の約2倍。これだけあれば、余裕でしょう。』

そう考える人も少なくないはずですが、40歳時点であった資産2000万円は結果87歳で枯渇。

人生100年と言われる現代において、決して安心と言える数字ではありません。

アラフォー出産、500万円貯蓄がある場合

では次に、現時点で貯蓄は少ないけれど、住宅ローンの払い込みが60歳、子どもは大学のみ私立に進学したケースの資産残高をのぞいてみましょう。

500万円の貯金って、先の平均の半分です。

かなり心許ない気もしますが…

- 世帯プロフィール

- 世帯B:夫・妻(共に40歳)、子ども1人(0歳)

- 世帯年収:1000万円(夫600万円、妻400万円。どちらも会社員)

- 退職金:ともに1000万円予定(65歳)

- 教育:大学のみ私立、自宅外から通う(高校3年生の時は塾代100万円)

- 貯蓄残高:500万円

- 年間貯蓄:40歳時点で手取りの約20%を貯蓄でスタート

- 住宅ローン返済:月10万(60歳まで)

この場合、資産残高の推移は以下のようになります。

資産寿命は93歳まで延びているのが分かります。

40歳時点で2000万円の貯蓄があった世帯よりも、金融資産の寿命は6年も長いのです。

教育費・住宅費を考える時の注意ポイント

何度もお伝えしますが、収入、生活費は同じと仮定。

なぜ資産が2000万円あった世帯の金融資産の方が、早く枯渇してしまったのでしょうか?

そのヒントは、それぞれの世帯が購入した物件の価格(ローンの残年数)、教育にかけた費用にあります。

決して、『高い家を買うな!教育にお金をかけるな!』と言いたいわけではありません。

自分たちで稼いだお金です。

価値を感じるところに使いたいのは当然、使うべきです。

でも特に大きなお金が動く場合、一つ気を付けて頂きたいのは、『どこまでかけてもいいのか?』というボーダーを知っておくこと。

このボーダーを認識しているか?していないのか?が、生涯お金に困るか困らないかを分ける重要なポイントになります。

失敗例①月々払えそうな金額で決める

よくやってしまう失敗例の一つが、『決断時点での収支を確認したときに、月々の金額が払えそうだった』という理由で、大き過ぎる住宅ローンを組んだり、私立への進学を決めたりすること。

特に、晩婚だったり、アラフォー出産だったりするとそれまでの貯蓄があったり、収入が増えていたりで、そのボーダーを甘く見積もりがちです。

月々許容できる金額ではなく、長期的なスパンで考えた時に途中で破たんすることがないかという視点で選択・決断しましょう。

住宅も教育も、一度『それにする!』と方向性を決めたら簡単に方向転換することは、容易ではないもの。

ローンが払えなければ住宅は売りに出さなければいけないでしょうし、教育であれば、転校を余儀なくされてしまいます。

そうなってしまう前に、中長期の視点で『足りるか?足りないか?』を試算しておくことは決して無駄なことではありません。

失敗例②月々の細かい節約にこだわりすぎる

真面目な人ほど陥りがちなのが、この失敗。

日々の細かい収支や節約に目を奪われ、本当に大きな影響がある住宅購入や教育費の支出に適切な注意を払えていないことは、珍しくありません。

いわゆる、木を見て森を見ず状態になっているケースです。

日々の支出に神経をすり減らすよりも、大きな支出や継続的な支出を決断する前に、中長期的な視点をもって決断をしましょう。

経済的に取り返しのつかない失敗を防ぐには、まずは大きな支出を慎重に考える、ライフプランなどを作ってシミュレーションすることが最善策です。

まとめ

『貯蓄がいくらあっても、不安が消えない』

『ウチ以外の同世代の平均貯蓄額が、いくらなのか気になる』

こういった心理の原因の多くは、『自分にとってのボーダー』が見えていないことがほとんどです。

日々の収支は、マイナスになっていない。

…でも、子どもの進学や退職近くで収入が減ることにより、一気に収支のバランスを崩して立ち行かなくなってしまう…そんなことが起こることがあります。

それは、子どもの進学や収入減少が原因では、決してありません。

実際には、大きな支出の際に中長期的な計画を立てられていなかったり、計画が甘かったことが原因である場合が多いものです。

面倒かもしれませんが、ざっくりとでもいいので中長期の資金計画を立てることは必ずやっておきましょう。

自分で計算することでもある程度分かる場合もありますし、必要な場合は、相談専門のファイナンシャルプランナーにライフプランを作成してもらい、目安をつけたりアドバイスを得たりすることもできます。

『大きな支出のボーダーラインを自分で知っておくこと』は、中長期破綻しない貯蓄額をキープするための条件です!

おすすめの記事

-

ライフプラン / 資産運用  2022.03.09

2022.03.09自然体で『FIRE』を達成しそうなご夫婦の話

FIREという言葉をご存じですか? FIRE…Financial Independen..

-

ライフプラン / 保険 / 社会保障制度  2019.05.27

2019.05.27出産は生命保険を見直すタイミング

出産により新しく家族が増える・扶養家族が増えるタイミングは生命保険を見直すタイミングでもあります。 ..

-

ライフプラン / 住宅  2020.02.14

2020.02.14住宅購入のタイミング。共働き夫婦が優先すべきは損得よりライフプラン!

『オリンピックが終わったら、不動産価格下がりますかね?』 『住宅ローンが長く組めるから、若い時買った..