2020.08.26(Wed)

フルタイム共働きなら年金も安泰?夫死亡後はどうなる?

老後資金・確定拠出年金(iDeCo)『日々忙しくて結構しんどい…でも、その分メリットも沢山ある!』というのが、共働きに対する私の認識です。

共働きの3大メリットとしては、

- ・リスクの分散(ダブルインカム)

- ・手取りの増加(同収入の片働き世帯より手取りが多い!)

- ・年金の増加(それぞれが自分の国民・厚生年金を受け取る

があります。(詳しくはこちら)

その中でも、昨今不安な人も多い

例えば、夫婦それぞれが大学卒業後65歳まで年収600万円を継続できれば、夫婦の公的年金は438万円/年になります。(月36万円)

贅沢しなければ、十分生活可能な年金額ですよね。

ちなみに、同じ世帯収入でも片働きで夫1200万円の収入で妻主婦の場合だと、受け取れる年金は約313万円/年。

この2世帯の年金の差は年125万円。

20年で2500万円、30年だと3750万円…と共働きで年金を受け取ることには無視できないメリットがあります。

しかし、夫婦の年金に関してはちょっと注意しておきたいポイントも2つあります。

- ・お互いの年金定期便をできるだけ早めにチェック!(未納や免除はないか?)

- ・夫と収入差が大きい場合、夫の死後の妻の年金額を知っておく

この2つをしっかり押さえて、より盤石な老後生活を目指しましょう!

注意ポイント①互いの年金定期便をチェック!

結婚する以前のこれまでのキャリアについて、夫婦で話題になることは多いかもしれませんが、その頃の雇用形態や、年金をちゃんと払っていたかなんて…あんまり話題には上らないもの。

『実はこの時期、国民年金免除にしてた時期なんだよね~』と年金受け取り間際にパートナーから知らされても、焦りますよね。

それを避けるには、年金定期便のチェックが最適です!

年に一度は日本年金機構から年金定期便が届きますし、35歳と45歳の節目の時期には水色の封筒で、より詳細が分かるよう書類が届く仕組みになっています。

このようなお便りをきっかけに出来れば早い段階で、一度夫婦での年金保険料払い込み状況を確認しておきましょう。

かく言う私も、夫のこれまでの転職歴などは聞いていましたが、年金について確認したことはありませんでした。

社会人→大学院生→社会人という経歴を持つ夫には、免除期間があったと、つい最近知りました。

きっかけは、45歳の水色の封筒が日本年金機構から届いたこと。

当然年金は満額もらえると思って老後資金をプランニングしていた私には、ちょっと焦りましたが、この段階で把握できれば、打てる手立てはあります。

年金の未納・免除期間がある場合の対処法

事情により年金保険料が払えない場合は、お住いの市・町・区役所等の国民年金窓口で免除の申請ができます。

免除された場合、その期間の保険料は払う必要はありませんが、老齢年金を受け取る際には1/2(税金分)を受け取れます。

また将来余裕ができた時に、免除されていた分は追納できます。

でも追納できるのは免除期間から10年以内。追納した場合のその期間は「納付」期間として取扱いされます。

大学生の場合は免除にしていた場合、現在アラフォーの人は追納期間を過ぎているということが多いはずです。

しかし、この10年以内の機会を逃したからと言って、『追納ができない…』とあきらめてしまうのはまだ早い!

実は通常保険料払い込みが終わる60歳以降に、免除されていた保険料分を任意で払い込み満額に近づけるという方法もあります。(詳しくはこちらへ→日本年金機構のページへ)

60歳以降も会社員(厚生年金を払っている場合)は任意加入はできませんが、65歳まで会社員として働いていれば、厚生年金は払い続けることとなり、その結果、受け取れる年金が増えることなるため、慌てる必要はありません。

注意ポイント②年金額に差のある夫の死後、妻の年金はどうなる?

夫と妻、それぞれ自分の年金があり、合算するとそれなりの金額になるのが共働き年金の最大のメリット!

しかし、同じフルタイムの夫婦でも働いていた時の年収に大きな差があれば、受け取れる年金額にも差が出るというもの。

例えば、以下の例で考えてみましょう。

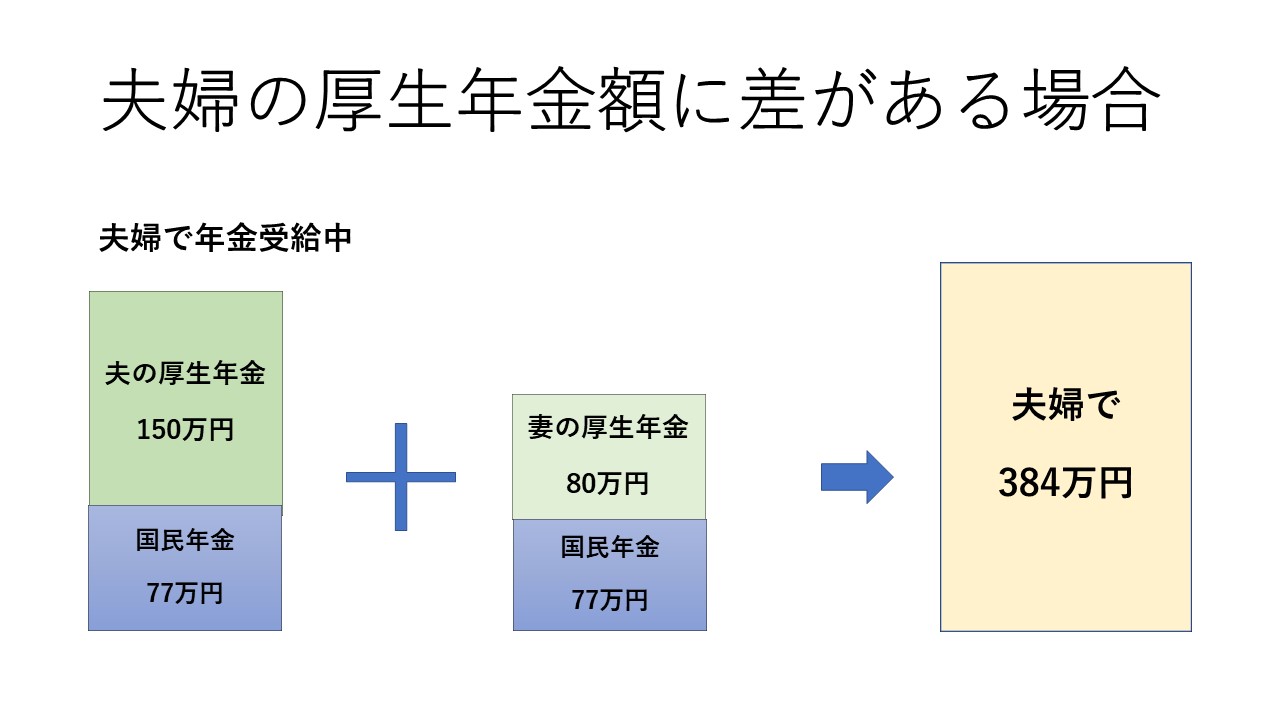

夫(妻より高収入):国民年金77万円+厚生年金150万円→227万円/年

妻:国民年金77万円+厚生年金80万円→157万円/年

老後の世帯収入は年金で384万円。

2人元気で生活しているうちは生活の心配はありません。

でも、もし夫が先に亡くなってしまったら、その後、妻はどう生活していくのか…。

年金157万円だけではとても生活できず、共働きでも、その点が気になるママも少なくありません。

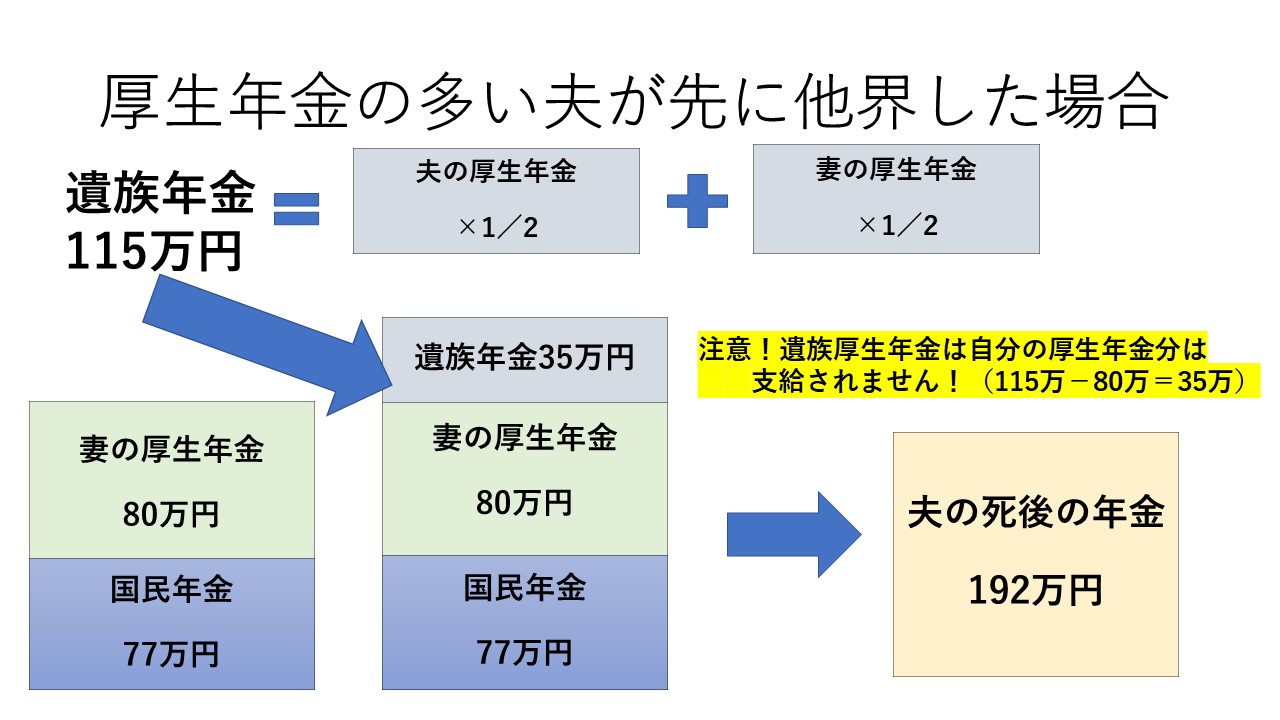

実際に65歳以上で自分の厚生年金を受け取る妻が、夫が亡くなり遺族厚生年金(夫が亡くなった時に受け取れる公的年金)を受け取ることになった時は、自分の厚生年金はこれまで通り全額支給となります。それに加えて遺族厚生年金の支給もあり、遺族厚生年金の受取額は以下2つから多い方を選べます。

- 1.死亡した方の老齢厚生年金額の3/4

- 2.死亡した方の老齢厚生年金の半分 + 自身の老齢厚生年金の半分

しかし、自分の厚生年金に相当する額に関しては、遺族厚生年金の支給がありません。

つまり今回の例で言うと、妻は自分の年金157万円+115万円(夫と自分の厚生年金の半分を加算)-80万円(自分の厚生年金)→192万円(2が多いため2を選択)

となり、今まで受け取っていた年金額の約半分となります。(これでも年金だけでは生活は不安ですね。)

また、夫と同等に稼いでいた妻であれば、『遺族厚生年金=本人の厚生年金』に限りなく近くなるため、遺族年金の給付は無いかほとんどないとなります。

また、夫と同等に稼いでいた妻であれば、『遺族厚生年金=本人の厚生年金』に限りなく近くなるため、遺族年金の給付は無いかほとんどないとなります。

人の寿命はいつまでかは分からないもの。

しかし、特に年金額の差が大きい夫婦の場合で、残された方の年金が少ない場合は、その後受け取る年金額の減少にも対処できるように、準備をしておくべきです。

まとめ

『子育てしながらの共働き』って、想像したよりずっとハードですよね。

だけど先が見えないこのご時世。

共働きのメリットである

・ダブルインカムによるリスク分散

・手取り収入の増加

・年金受取金額の増加

はより今後価値を高めていくと考えています。

また、共働きにとって公的年金は老後資金の大黒柱になります。

だからこそ、

- ・未納や免除期間がないかの確認

- ・年金額に差がある夫婦は、年金が高い方が先に他界した場合を考えておく

ことはとても重要です。

しっかり確認&対策して、笑顔で老後を送りたいですよね!

おすすめの記事

-

社会保障制度 / 老後資金・確定拠出年金(iDeCo)  2019.02.08

2019.02.08会社員とフリーランス、こんなに違う 社会保障(年金編)

また、お客様が一人、起業されました! 20代の頃、外資系保険会社で勤務していたころからのお付き合いの..

-

社会保障制度 / 老後資金・確定拠出年金(iDeCo)  2023.08.18

2023.08.18共働きの年金は安泰?夫死亡後の妻の年金には要注意!

夫婦でフルタイムの共働きをしていると、お互い『国民年金』と『厚生年金』があるため、夫婦の公的年金額だ..

-

老後資金・確定拠出年金(iDeCo)  2021.05.07

2021.05.07確定給付年金(DB)のある共働きに朗報!確定拠出年金の上限2万円にUP!

『iDeCoをやろう!』 そう決めて、iDeCoの上限額2.3万円の積立額で申し込んでみたものの、『..